Como se dá a tributação da exploração econômica do direito de imagem de atleta

21 de maio de 2016, 8h30

A segurança jurídica alcança concretude em diversos comandos previstos no texto constitucional, dentre os quais exsurgem a legalidade, a anterioridade e a irretroatividade (das normas legislativas, judiciais e administrativas). Adam Smith, em “Investigação sobre a natureza e causas da riqueza das nações” preconizava, já em 1776, que a incerteza e a insegurança a respeito da carga tributária são mais danosas ao crescimento econômico de uma nação do que a própria injustiça na distribuição do ônus tributário.

A existência de regras claras e transparentes, cujo vigor seja respeitado, constitui elemento indissociável de um ambiente fértil que assegure o desenvolvimento nacional fundado na Constituição. O direito a esse “ambiente” ultrapassa o interesse subjetivo das partes que integram os polos da obrigação tributária (Fazenda X contribuinte) e poderia ser comparado ao que Bobbio denominou direitos de terceira geração.

Como se observa, a segurança jurídica não é uma questão específica do direito tributário, mas um problema do conjunto da ordem jurídica, na relação comunicativa que estabelece com os cidadãos e que permite a esses tomarem suas decisões com possibilidade de previsão das respectivas consequências jurídicas. Aquilo que temos de específico no direito tributário é apenas uma manifestação mais intensa dessa necessidade, apenas porque é também mais intensa a intromissão operada por esse ramo do direito na vida das pessoas e das empresas[1].

O regime tributário aplicável à exploração econômica do direito de imagem tem sido objeto de inúmeras controvérsias que ameaçam o desenvolvimento desse promissor mercado brasileiro. A licitude da exploração econômica da imagem por pessoas jurídicas não tem sido reconhecida pela Fazenda Nacional, que mantém um antigo entendimento de que a tributação deve ocorrer exclusivamente na pessoa física (atleta)[2].

Tal controvérsia tem resultado na lavratura de inúmeros autos de infração contra os atletas, em que é exigido o Imposto de Renda – Pessoa Física (IRPF), de acordo com a tabela progressiva, acrescido da multa qualificada (150%), de modo que se faz necessário o estudo e o aprofundamento do tema.

Direitos personalíssimos X Direitos patrimoniais

Direitos personalíssimos são definidos por Miguel Reale como os a ela (personalidade) inerentes, um atributo essencial à sua constituição, como, por exemplo, o direito de ser livre, de ter livre iniciativa, na forma da lei, isto é, de conformidade com o estabelecido para todos os indivíduos que compõem a comunidade.[3] Outros exemplos de direitos personalíssimos são o direito à dignidade, o direito à própria imagem e o direito ao próprio corpo, oponíveis aos direitos adquiríveis (ou patrimoniais).

O regramento conferido à imagem pelo nosso ordenamento jurídico estende ao seu titular direitos de natureza diversa, a saber: personalíssimos e patrimoniais. Os de natureza personalíssima, como bem aponta Alcides Leopoldo e Silva Junior, são inalienáveis e intransmissíveis[4], identificados, pelo legislador infraconstitucional, como direitos morais (artigo 27 da lei 9.610/98). O elenco desses direitos fica por conta do artigo 24 da Lei 9.610/98.

Embora um primeiro olhar a legislação acima exposta não revele o seu alcance aos direitos de imagem, mas tão somente aos direitos autorais, os artigos posteriores do Diploma Legislativo (Lei 9.610) estendem essas prescrições aos direitos de imagem (vide, por exemplo, os arts. 89 e 90).

A segunda categoria dos direitos relacionados à imagem é a dos patrimoniais, que conferem ao seu titular a prerrogativa de exploração econômica de sua obra/imagem. Estes direitos, ao contrário dos morais, são passíveis de cessão e estão disciplinados no artigo 28 da Lei 9.610/98. A disponibilidade dos direitos patrimoniais e sua liquidez são reafirmadas pelo artigo 83 do Código Civil, que os define como bens móveis.

A mobilidade jurídica é elemento constitutivo desses direitos e revela seu destino: circulação econômica – constatação reforçada pela expressa previsão do artigo 28 da Lei 9.610/96. A forma de exploração desse direito deve ser a mais fluída possível, o que permitirá o pleno gozo das prerrogativas estendidas pelo ordenamento ao seu titular. Dessa forma, não se pode confundir direitos patrimoniais com direitos morais no tocante à imagem. Aqueles podem ser cedidos; esses não.

Mesmo após a cessão desses direitos patrimoniais à pessoa jurídica, os contratos firmados pela empresa cessionária deverão ter a anuência do cedente (atleta, artista, etc.), para assegurar que a forma de exploração econômica que será realizada pela cessionária não violará nenhum dos direitos morais do autor.

Assim, a participação do autor/atleta no instrumento contratual não possui outro significado senão a preservação de uma prerrogativa assegurada pelo ordenamento, não infirmando o regime jurídico eleito para exploração dos direitos patrimoniais pela pessoa jurídica.

Exploração de direitos patrimoniais X Serviços personalíssimos

Diversamente das obrigações de dar, cujo objeto da prestação é uma coisa ou um direito, relacionando-se a algo já existente (atribuição patrimonial), a obrigação de fazer relaciona-se à realização de um trabalho ou de um serviço determinado[5].

Serviços contratados, portanto, correspondem às obrigações de fazer assumidas pelo polo passivo do enlace obrigacional. A diferenciação atende ao discrimen fixado pelo Supremo Tribunal Federal quando do julgamento do Recurso Extraordinário 116.121, leading case que culminou na edição da Súmula Vinculante 31, cujo conteúdo informa que “É inconstitucional a incidência do Imposto sobre Serviços de Qualquer Natureza – ISS sobre operações de locação de bens móveis”.

Entende-se como serviço personalíssimo aquele contratado intuitu personae, cujo objeto, por sua natureza e especificidade, será atendido apenas quando executado pelo prestador de serviço contratado. Exemplo clássico de serviço personalíssimo é a contratação de um pintor famoso. A distinção entre as espécies obrigacionais – personalíssima e não personalíssima – recebe clara guarida do nosso ordenamento civil, conforme identificou Clovis Veríssimo do Couto e Silva[6].

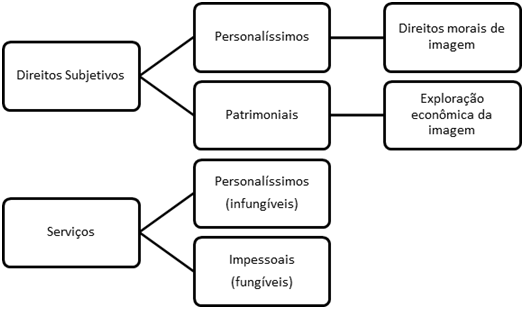

A adequada análise do tema ora abordado exige, portanto, a diferenciação dogmática até aqui realizada (serviços personalíssimos, direitos patrimoniais do autor, direitos morais do autor), que pode ser sintetizada no seguinte esquema:

A exploração do direito patrimonial de imagem pela pessoa jurídica e seu regime tributário

A discussão sobre a existência de um regime compulsório de tributação na pessoa física das receitas decorrentes da exploração de atividades predicadas como “personalíssimas” (cessão do direito de imagem ou prestação de serviços) foi definitivamente aclareada com o advento do artigo 129, da Lei 11.196/05.

Esse dispositivo reconheceu que, “para fins tributários, a prestação de serviços intelectuais, inclusive os de natureza científica, artística ou cultural, em caráter personalíssimo ou não, com ou sem a designação de quaisquer obrigações a sócios ou empregados da sociedade prestadora de serviços, quando por esta realizada, se sujeita tão somente à legislação aplicável às pessoas jurídicas, sem prejuízo da observância do disposto no art. nº 50 da Lei no 10.406, de 10 de janeiro de 2002 – Código Civil”.

Não obstante a própria exposição de motivos do Projeto de Lei tenha consignado o caráter interpretativo do dispositivo, o CARF sedimentou o entendimento de que o artigo 129 havia criado um novo regime de tributação, dotado de eficácia ex nunc[7].

O fato é que o advento do artigo 129 da Lei 11.169/05 quebrou a premissa de existência de um regime compulsório de tributação na pessoa física de atividades econômicas que até então vigorava nos órgãos da administração tributária federal (RFB e CARF). Estabeleceu, assim, um novo marco jurídico para o tema. Essa nova realidade jurídica foi reforçada e complementada:

- pela Lei 12.395, de 16 de março de 2011, que reconheceu que o uso da imagem do atleta poderia ser por ele cedido ou explorado, mediante ajuste contratual de natureza civil e com fixação de direitos, deveres e condições inconfundíveis com o contrato especial de trabalho desportivo (artigo 87-A da Lei 9.615/98);

- pela Lei nº 12.441, de 11 de julho de 2011, que estabeleceu que a empresa individual de responsabilidade limitada (EIRELI) poderia ter como única atividade econômica a exploração dos direitos patrimoniais de imagem, voz, nome ou marca, do qual seja detentor o titular da pessoa jurídica (artigo 980-A, §5º do Código Civil).

Esse novo cenário fez com que fossem proferidas decisões no âmbito do CARF reconhecendo a licitude da tributação da exploração do direito patrimonial de imagem através de pessoa jurídica (acórdão 2403-002.722 da 2ª Seção – 4ª Câmara/ 3ª Turma Ordinária).

Em 2015, a Lei 13.155/15 limitou, quantitativamente, o valor pago pela entidade de prática desportiva ao atleta a título de cessão de direitos do uso de imagem. Ao art. 85-A da Lei nº 9.615/68, foi acrescido o seguinte parágrafo:

Lei 9.615/98, Artigo 87-A. (…)

Parágrafo único. Quando houver, por parte do atleta, a cessão de direitos ao uso de sua imagem para a entidade de prática desportiva detentora do contrato especial de trabalho desportivo, o valor correspondente ao uso da imagem não poderá ultrapassar 40% (quarenta por cento) da remuneração total paga ao atleta, composta pela soma do salário e dos valores pagos pelo direito ao uso da imagem.

É importante destacar que a limitação de 40% se aplica apenas aos valores pagos pela entidade de prática desportiva para exploração do direito patrimonial de imagem, cedido pelo atleta a uma pessoa jurídica. Não há – nem poderia haver – qualquer limitação aplicável aos valores recebidos pelos jogadores pela cessão do seu direito de imagem a outras entidades ou patrocinadores.

Por fim, corroborando a plena exploração do direito patrimonial de imagem através de pessoa jurídica, foi publicada a Medida Provisória nº 690, de 31 de agosto de 2015, cujo art. 8º determinou que as receitas decorrentes da cessão de direitos patrimoniais de autor ou de imagem, nome, marca ou voz de que seja detentor o titular ou o sócio da pessoa jurídica, deveriam ser adicionadas à base de cálculo do IRPJ e da CSLL, sem a aplicação dos percentuais de que trata o artigo 16 da Lei 9.249/95.

Ao tentar restringir a aplicação dos percentuais de presunção do lucro presumido às receitas decorrentes da exploração do direito de imagem, o Diploma editado pelo Poder Executivo reconheceu – mais uma vez – a regularidade tributária da exploração dessa atividade pelas empresas cessionárias do respectivo direito patrimonial. A adoção desse entendimento pelo Executivo foi explicitada na exposição de motivos da Medida Provisória 690/15. Ao justificar o enunciado inserido no art. 8º, o Diploma claramente tomou como premissa a licitude da constituição por profissionais que exploram economicamente a sua imagem de empresas gestoras dos seus direitos personalíssimos.

Conclusão

A exploração do direito patrimonial de imagem dos atletas (como dos cantores, cantoras, atores, atrizes e jornalistas), através de pessoas jurídicas, possui regramento específico e autorização expressa em nosso ordenamento jurídico. Respeitadas as limitações legais, essa atividade econômica pode ser exercida de forma lícita e plena por empresas individuais de responsabilidade limitada (EIRELI), constituídas especificamente para essa finalidade por atletas profissionais.

Nenhuma das circunstâncias inerentes às autorizações legais que disciplinam esse regime jurídico específico (artigo 980 – A, parágrafo 5º, do Código Civil, artigo 87 – A, da Lei 9615/98, art. 129 da Lei 11.169/05) podem ser utilizadas pela fiscalização como premissa para enquadramento em casos de abuso de personalidade (CC, artigo 50). Por exemplo: a existência de poucos (ou nenhum) funcionário num empresa individual de responsabilidade limitada que tem como atividade apenas a exploração da imagem de um atleta está não apenas permitida como expressa e legalmente autorizada.

As repetidas lavraturas de autos de infração pela Receita Federal, em total desrespeito a esse regime tributário, com base em premissas que infirmam os fundamentos adotados claramente pela legislação tributária que regulamenta esse tipo de atividade econômica, reforçam o estado de desgoverno fiscal e insegurança jurídica que aflige o nosso sistema tributário aplicado.

1 SANCHES, J. L. Saldanha. Manual do Direito Fiscal. Coimbra: Ed. Coimbra, 2007. p. 169.

2 CALCINI, Fábio Pallaretti. A desconsideração da pessoa jurídica para fins fiscais quando da prestação de serviços ou cessão de direitos personalíssimos e a jurisprudência do CARF. Algumas ponderações. in Grandes Questões Atuais do Direito Tributário, 17º vol. Coord. Valdir de Oliveira Rocha. São Paulo:Dialética, 2013.

3 REALE. Miguel. Os Direitos da Personalidade. 2004. Disponível em <http://www.miguelreale.com.br/>. Acesso em 23 nov. 2012.

4 SILVA JÚNIOR, Alcides Leopoldo e. A pessoa pública e o seu direito de imagem: políticos, artistas, modelos, personagens históricos… São Paulo: Editora Juarez de Oliveira, 2002, p. 19.

5 SILVA. Clovis Veríssimo do Couto e. A obrigação como processo. São Paulo: Bushatsky, 1976. p. 156

6 Idem. Ibidem. p. 166

7 Veja, por exemplo, o acórdão 2202-00.252, exarado pela 2ª. Turma da 2ª. Câmara da 2ª. Seção do CARF, em sessão realizada em 23/09/09, em sede de Recurso voluntário.

Encontrou um erro? Avise nossa equipe!